点嬴通咋样 出事了, 这是要起飞的节奏?

浙江震元是一家国资委旗下,注射用氯诺昔康和胶囊的市场占有率全国排名第一的上市企业,公司的主营业务涵盖医药流通、医药工业和医药物流等。(在本文的最后翻译官将详细分析这家企业的估值情况,只有看到文章的最后才能了解公司的真实价值。)

在本周一,这家公司的成交金额只有1.49亿元。而在节前最后的一个交易日,这家企业的成交金额就达到了3.04亿元,是周一的2倍,这说明其或许获得了关注。

通过分析公司的财报后翻译官发现,这家企业拥有的震元堂品牌创立于清乾隆17年(公元1752年),是商务部认定的首批中华老字号,经历百年长久不衰。震元堂商标还获得了亚洲品牌500强,这些都是其核心竞争力。

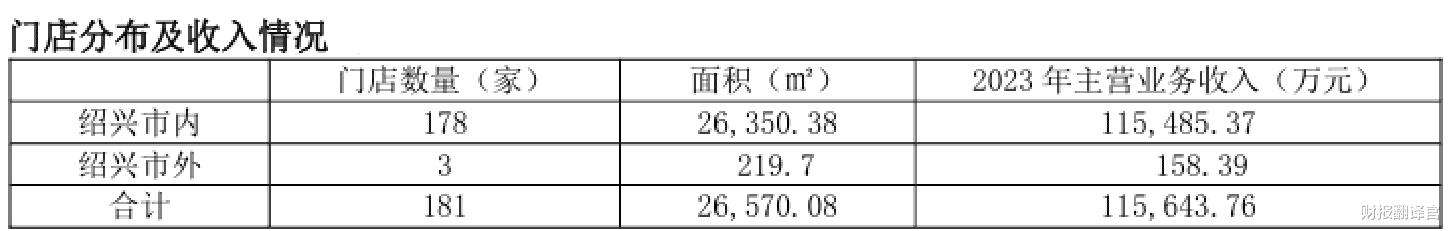

除此之外,翻译官还发现了这家企业另一个亮点,那就是这家公司旗下的门店特别多。

2023年,公司在绍兴市内的门店数量高达178家,总面积为26,350.38平方米,一年的营业额高达11.5亿元。

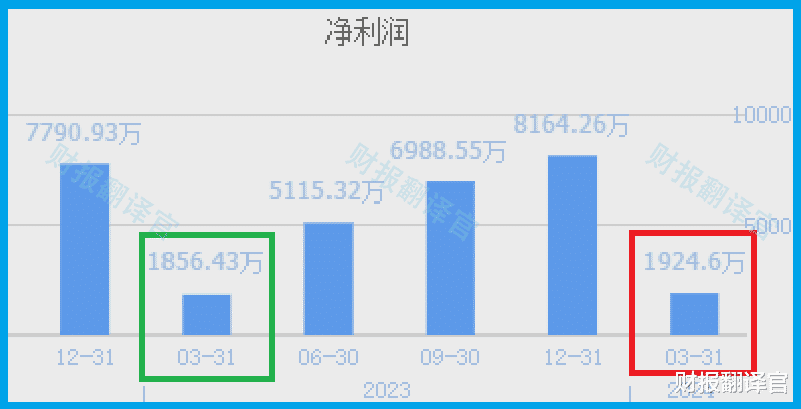

而这家企业正是凭借着百年老字号以及庞大的门店数量,公司在今年第一季度的净利润也出现了增长。

2023年第一季度,这家企业的净利润只有1,856万元。到了2024年第一季度,公司的净利润就达到了1,925万元,同比增长了4%。

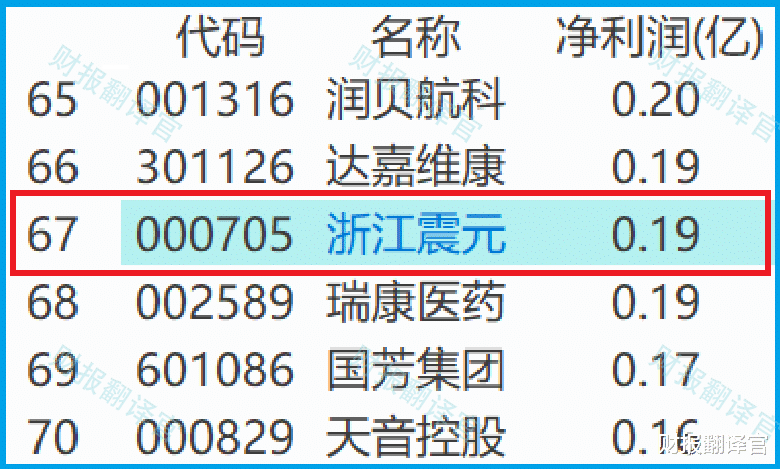

这家企业目前的净利润,在商业连锁概念板块105家上市公司中排名第67位。这个名次处在板块中等偏下的位置,说明其规模相对来说并不小。

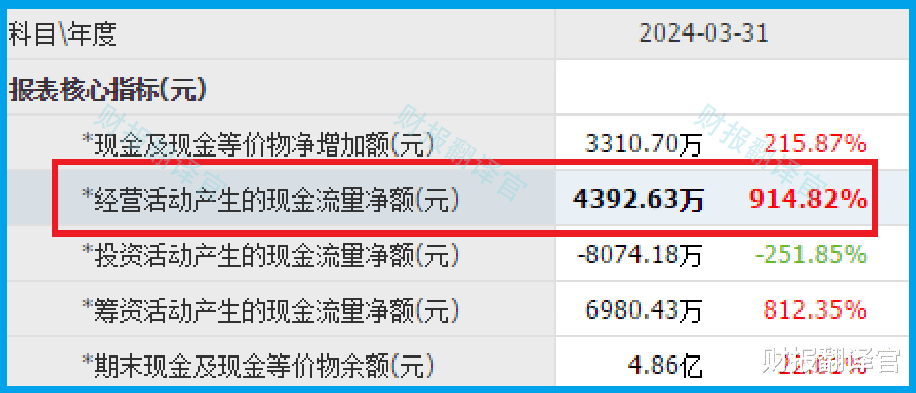

和净利润相比,这家企业在报告期内最大的亮点在于超强的现金流能力。

2024年第一季度,公司的净利润虽然只有1,925万元。但是同期这家企业因销售药品而实际收到的现金净额却高达4,393万元,同比大幅增长了914%。

收到的现金比净利润高,并且同比增长了9倍多,这说明和去年同期相比,这家企业的现金流能力大幅提升了,其账户里的钱也变多了,而这对公司的生产经营是非常有利的。

上面的这些分析足以说明这家企业在今年的经营表现十分良好,并且净利润有持续增长的可能性。下面我们再来分析一下公司的在建产能,并判断出这家企业今年的净利润是否能出现增长。

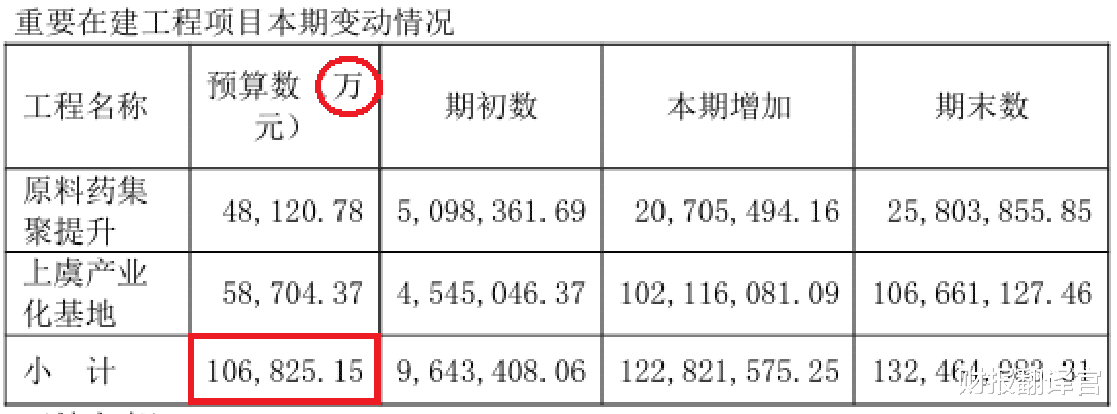

通过分析翻译官发现,目前这家公司有一个原料药集聚提升项目和一个上虞产业化基地项目正在建设中,而这两个项目的预计投资总额接近11亿人民币。

在和这家企业的现有产能进行对比后翻译官发现,如果公司的这两个生产项目都能竣工的话,这家企业的生产能力将大幅提高2.5倍,这为其今年净利润的增长打下了坚实的基础。

而通过进一步分析翻译官发现,这两个在建项目的平均工程进度已经超过了40%。也就是说后续管理层只要再投资不到7亿人民币,这两个在建项目就都能竣工了。

而在报告期内,这家企业短期内能拿出来的现金总额,也就是货币资金为5亿元,这说明这两个生产项目目前还有2亿元的资金缺口。

但由于公司在今年第一季度就收上来4000多万的现金,所以翻译官认为这家企业的资金缺口在今年都能被堵上,这些项目也能顺利竣工。

在本文的最后,我们再来分析一下这家企业市盈率以及市净率这两个指标,并判断出公司的估值情况。

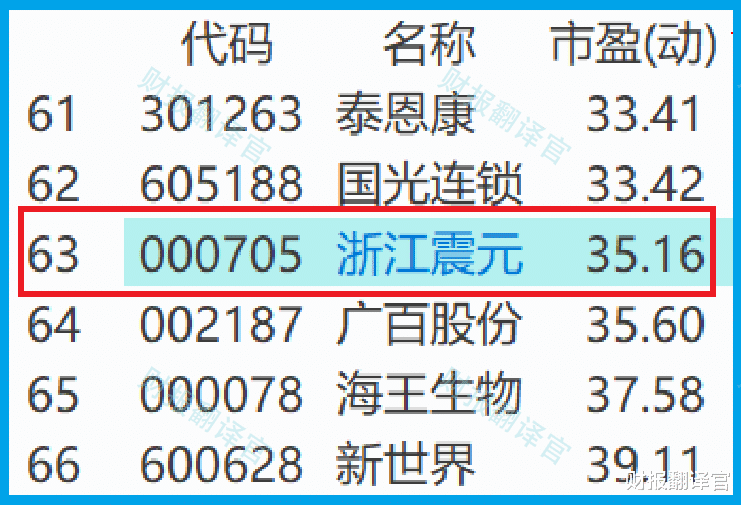

2024年第一季度,这家企业的市盈率为35倍。这说明如果管理层把每年赚到的净利润都分给股东的话,股东需要35年才能回本。

而这个市盈率在商业连锁概念板块105家上市公司中,从低至高排列位居第63位。这个名次处在板块中等偏下的位置,说明如果按市盈率的口径,这家企业的估值略微有些高。

上面分析了公司的市盈率,下面我们再来看一下这家企业的市净率。

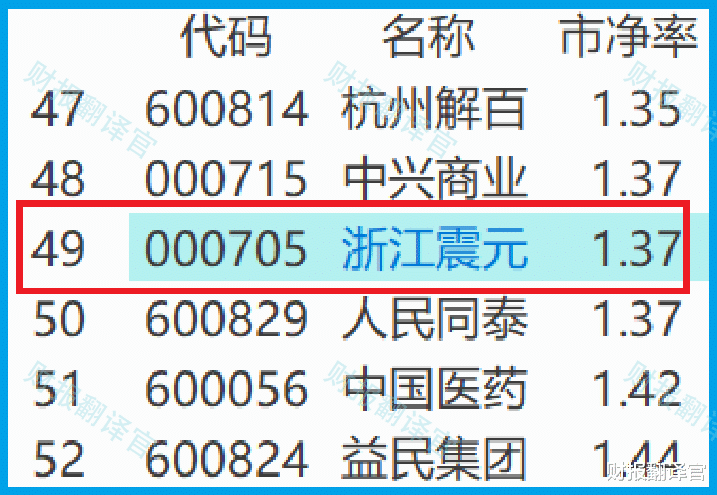

2024年第一季度,公司的市净率为1.37倍。这说明这家企业目前的市场价格是其成本的1.37倍。

公司的市净率在商业连锁概念板块105家上市企业中,从低至高排列位居第49位。这个名次处在板块中等偏上的位置,说明如果按市净率的口径,这家企业的估值并不高。

市盈率是价格和利润之间的关系,而市净率则是价格和净资产之间的关系。所以通过综合分析翻译官个人认为,这家企业的估值不算高,也比较合理。

通过上述分析我们了解到,在2023年这家企业的经营情况非常良好,净利润也有超过去年的可能性,并且公司的估值还算合理。

如果把上市企业的基本面从高至低分为A、B、C、D、E五个等级的话,翻译官个人认为这家公司能维持B级的水平。

请注意:财报良好的公司不一定会上涨。但是那些能持续大涨的企业,其财报一定非常出色。

本文为纯粹的财报分析文章,并没有推荐之意,也希望大家能谨慎参考。

点嬴通咋样

点嬴通咋样